お金を借りたいと思った時に思いつくサービスと言えば、キャッシング、銀行が提供するカードローンや消費者金融が提供するカードローンでしょう。

銀行と消費者金融、2つともお金を融資してもらうことができるサービスですが、一体どのような違いがあるかご存知ですか?

中には、消費者金融と聞くと「金利が高い」「取り立てが怖い」などの怖いイメージを持ってる方もいらっしゃるでしょう。この記事では、銀行カードローンと消費者金融カードローンの違いについてご説明します。

とにかく早くお金を借りるなら

まず、銀行カードローンと消費者金融カードローンの違いをお話しする前に、緊急で現金が必要になった時、頼れる方法をご紹介します。

「審査時間も待てない」または「ほんの少しだけ借りたい」という方向きの方法です。

一番早い方法はキャッシング

今すぐお金を必要な場合は「カードローン」より「キャッシング」をお勧めします。

一般的にキャッシングとは、クレジットカードを使ってお金を借りるサービスを指します。ここでの「キャッシング」は、キャッシング機能が付いたクレジットカードをお持ちであることが前提でお話ししています。

キャッシング機能の付加は任意なので、クレジットカード申し込み時に希望しなければキャッシング機能を利用することができません。銀行や消費者金融のカードローンと違って、わざわざ借り入れの新規申し込みをする必要がないので、クレジットカードさえ手元にあれば、いつでもお好きな時に現金を引き出すことが可能となります。

キャッシングのデメリット

キャッシングでの利用限度額はだいたい20万円です。

少額短期融資という性質上、短期で返済することを想定しています。カードローンに比べると、金利はやや高めに設定設定されているので、時間をかけて返済しているとトータルでかなりの額を返済しなければならなくなった、ということもよくあるようです。

10万円以下の貸付金利における上限は「実質年率20%以下」と法律で定められており、金利を最上限の20%に設定している場所もあります。これは、金利が銀行よりも高めといわれている消費者金融よりもさらに高いことになり、長期間の借り入れ先として利用するのはあまりお勧めできません。

来月には完済できるような少額のお金が早急に必要な場合には、クレジットカードのキャッシング機能を利用するのが良いでしょう。

キャッシング機能付クレジットカードが無いならカードローン

キャッシング機能付きクレジットカードがお手持ちにない場合は、カードローンを利用するようにしましょう。キャッシングと比較すると、カードローンの方が金利が低く、より高い金額の借り入れが可能と言われています。

カードローンには、「銀行カードローン」と「消費者金融カードローン」があります。2つともお金を借りることができるサービスという点では同じ。さて、どのような違いがあるのでしょう?

銀行カードローンと消費者金融の特徴

1. 金利の違い

一般的に銀行カードローンは「金利が低い」、消費者金融カードローンは銀行よりは「金利が高い」と言われています。上限金利を見ると、大手消費者金融が18%、中小消費者金融が20%近くなのに対して、銀行カードローンは14〜15%ほどです。

大手の銀行カードローンと消費者金融の金利を比較してみましょう。

| 業者(カードローン)名 | 金利 | 業者種別 | 公式HP |

|---|---|---|---|

| 三菱UFJ銀行カードローン「バンクイック」 | 1.8%~14.6% | 銀行 | |

| 三井住友銀行カードローン | 4.0%~14.5% | 銀行 | |

| みずほ銀行カードローン | 2.0%~14.0% | 銀行 | |

| 横浜銀行カードローン | 1.9%~14.6% | 銀行 | |

| 新生銀行カードローン「レイク | 4.5%~18.0% | 銀行 | |

| 楽天銀行カードローン | 1.9%~14.5% | 銀行 | |

| プロミス | 4.5%~17.8% | 大手消費者金融 | |

| アコム | 3.0%~18.0% | 大手消費者金融 | |

| アイフル | 4.5%~18.0% | 大手消費者金融 | |

| SMBCモビット | 3.0%~18.0% | 大手消費者金融 | |

| フクホー | 7.3%~20.0% | 中小消費者金融 | |

| アロー | 15.0%~19.94% | 中小消費者金融 | |

| マイレディス(女性専用) | 4.8%~18.0% | 中小消費者金融 | |

| フタバ | 14.959%~17.95% | 中小消費者金融 |

初めての借り入れの場合、消費者金融の30日間の無利息期間を利用できます。キャンペーン等を利用して、銀行カードローンよりお得に融資を受けられるケースもあります。

2. 総量規制の有無

銀行カードローンと消費者金融カードローンの大きな違いは「総量規制」の対象か否かという点です。

消費者金融には、貸付額を年収の3分の1までに制限する「総量規制」と呼ばれる法律が適用されます。多重債務を防ぐ目的で、2010年に改定された貸金業法で定められました。例えば、年収が500万円であれば、総額で150万円までしか借りれないということです。

「年収の3分の1まで」という決まりは借入先1社当たりではありません。複数の借入先がある人の場合、借りた全額が対象となります。現時点で「年収の3分の1」の金額を借り入れがある場合は、どの消費者金融からも追加で借りることはできません。

反対に、銀行は総量規制の対象外です。年収による貸付制限がなく、年収の3分の1以上の借入が可能です。

3. 審査の厳しさとスピード

消費者金融に比べて、銀行カードローンは「審査が厳しい」と言われています。消費者金融は審査のスピードも早く、「審査最短30分」と売りにしている業者も多くあります。

スピード審査ができる理由として、消費者金融は自社独自の審査基準を設け審査を行っているためです。審査が自社内で完結するため、その日中の融資が可能となります。

とにかく最短時間での借入を望む人にはとっておきのサービスだと言えます。1)安定した収入がある 2)信用情報機関の記録に事故情報がない、この2点に不安が無ければあっという間に借入が可能となるでしょう。

一方銀行では、自社の審査基準だけではなく、外部の保証会社と情報を共有して審査を行っています。二重審査となり、審査はより厳しいものとなります。すでに借り入れを希望する銀行の口座を開設済みの場合には、即日融資に対応しているカードローンも存在します。

金融事故の経験がなく、安定した収入がある人であれば、銀行カードローンの審査に通る見込みは高いです。

消費者金融に比べ、銀行カードローンは金利が低くなる場合が多く見られます。審査に3〜4日待てる人なら銀行ローンへの申し込みをお勧めします。消費者金融より負担が少なく利用することができるでしょう。

急いでお金を借りたい人は消費者金融を選びましょう。

4. 借入限度額の違い

銀行カードローンでは、サービスによる差はありますが借入限度額100万円〜300万円まで収入証明書が不必要というケースがあります。また、限度額が大きくなればなるほど、金利も低くなります。800万円〜1,000万円までを借入限度額と設定できる銀行カードローンもあり、高額の融資が必要な場合に頼りになります。

一方、消費者金融の上限額は最大500万円程度です。50万円を超えると収入証明書が必要となります。

審査に自信がない人はどの業者を選ぶべき?

銀行系ローンで借りられる可能性は低い

銀行カードローンは低金利で借り入れできますが、審査が厳しい傾向にあります。特に銀行系ローンの場合は、金融事故情報を非常に重視した審査となります。

つまり、金融事故情報が記載されている申込者が審査に通過する可能性は非常に低いと言えます。金融事故とは、分かりやすく言えば「ブラックリストに載る」と言われる状態です。ローンなどの支払い延滞の場合は5年、自己破産の場合は10年ほど個人信用情報機関に記録が残ります。

銀行系ローンにこだわる場合は、ブラックリスト入りしてから5~10年期間をおいてからもう一度申込みを考えるべきでしょう。

消費者金融という選択肢

消費者金融の場合、金融事故の記録が残っていても、現在定職についており一定の収入がある人であれば審査に通るチャンスはあります。

過去の記録より、現在の情報を重視して審査判断を行う中小消費者金融会社は案外たくさんあります。「定職について一定の収入がある」ということと、「現在ローンやクレジットカードの返済延滞がない」という人は審査に通りやすくなります。

消費者金融から借り入れすると決めた時、審査が厳しい・甘いだけを重点的に見ず、信頼できる消費者金融を選ぶことが大切です。不当な闇金業者からは絶対に金銭の借入を行わないことが重要です。

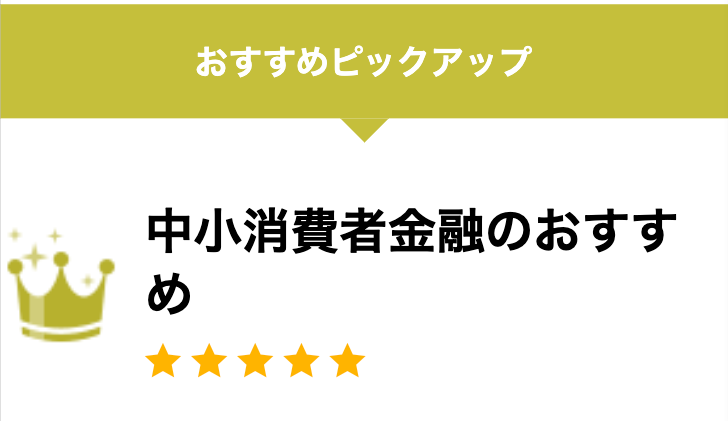

大手よりも中小サイズの消費者金融会社を狙う

大手消費者金融のカードローン審査は、銀行カードローンの審査よりは優しく、審査に通りやすいと言えるでしょう。

しかし、CMでよく聞ような名前の大手消費者金融であれば、審査時に信用情報機関を利用しているため、現時点でブラックリストの人はその事実がばれてしまいます。

そこで注目すべきは、中小の消費者金融会社です。過去に金融事故を起こした人でも、現在定職に就いていれば借り入れできる可能性が上がります。中小の消費者金融会社の中には、過去の金融事故を重要視せず現在の状況を見て審査判断をする会社が多いのです。独自の審査基準を設けている業者も多く、大手には断られる状況の人でも審査に通ることがあるのです。

現時点で以下の基準をクリアしていれば、審査に通る可能性が高いと言えます。

・定職に就き、一定の安定した収入がある

・延滞した借金の返済が終わっている

中小の消費者金融会社の審査では、「返済能力があるか」を見て融資の判断をします。過去の金融事故が決着しており、かつ現在の収入と借入の状態に問題無いか、という点が大切です。

どの消費者金融から借りればいい?

消費者金融会社と一口に言っても多くの会社があって、どのように選べば良いのか悩むのではないでしょうか。

下記のポイントを押さえて比較を進めていくと良いでしょう。

借入限度額

限度額は会社によって異なってきます。総量規制という法律により、借入額は年収の3分の1までと決まっていますので、限度額はその人の年収によって異なってきます。

限度額は消費者金融を比較する際に重要なポイントとは言い難いですが、一応の目安として抑えておきましょう。

金利

お金を借り入れる際に多くの人が重要視するのが金利ではないでしょうか。

金利には上限・下限が表記されていますが、適用されるのは「上限」が多いため、比較の際には上限をみましょう。消費者金融の場合、一般的には「年18.0%」という数字を見ることが多いと思います。

余談ですが、大手消費者金融のプロミスの場合は年17.8%と設定されています。わずかですが、低く設定されています。

審査スピード

消費者金融の場合は、審査スピードが早いと言われています。「最短30分・即日融資」などという文字を目にしたことがあるのではないでしょうか。

平日に申し込んだ場合のほうが、土日祝日に申し込んだ場合よりもスムーズに進むといえます。

人気の中小消費者金融を条件で比較してみる

世の中には200以上の消費者金融が存在します。その中でも人気の業者を上記で述べた条件で比べてみました。業者を選ぶ際の参考にお使いください。

まとめ

法整備が行われる前は、確かに消費者金融の金利は非常に高く(30%近い金利も!)取り立ても大変厳しいものでした。しかし、賃金法が改正された後はそのような高い金利や生活を脅かすような取り立て方法は違法となり、消費者金融はクリーンな経営体制となり、安心して利用できるサービスとなりました。

消費者金融が怖くなくなった現在、自分の状況によってどちらを利用したいか決めましょう。

・とにかくできるだけ早く融資を受けたい人

・審査に自信が無い人

・無利息などのキャンペーンを活用したい人

・高額の融資を希望する人

・審査に自信がある人

・低金利を希望する人

「審査なしで即日融資」等の甘い言葉で誘惑する違法な闇金は存在します。

お金に困って窮地に立った時、通常の心理ではいられなくなります。しかし、そういう時こそ冷静になって、信頼できる安全な優良な消費者金融を見極めてください。