消費者金融を利用してお金を借りたいと思った時、数ある業者の中からどのようにあなたの条件に合う借入先を決めれば良いのでしょうか。

日本には、有名なアコムやアイフル、プロミス等の大手以外にも、なんと200社以上の消費者金融業者が存在します。こんなに大量の業者があるのですから、選び方もわからず、とにかく名前を聞いたことのある業者のほうが安心できる、と知名度だけで業者を決める方は少なくないはずです。

この記事では、大手ほど世間に知られていない中小消費者金融のメリットやデメリットなど、借入前にぜひ参考にして頂きたい情報をお伝えします。

特に読んでき頂きたいのは、「お金を借入れたいけれど、大手消費者金融や銀行の審査に通る自信が無い!」という方です。ぜひ参考になさってください。

中小消費者金融とは?

中小消費者金融は、一般的には大手5社(プロミス・アイフル・アコム・レイクALSA・SMBCモビット)を覗いた業者を指します。中小消費者金融と一口にいっても、全国から借入れ可能な中堅消費者金融と地域密着型の小規模消費者金融(街金)と2種類あります。

街金と闇金を混同する方が多いのですが、街金は法律に即した金利や債権の回収行為を行っていますので安心して利用することができます。

中小消費者金融と大手、申込みや審査基準に違いは?

基本的な申込み資格や審査基準に大きな違いはありません。返済能力と信用情報はしっかりとチェックされます。

ただし、中小消費者金融の場合、独自の審査基準があり、大手消費者金融や銀行カードローンと比べると柔軟な審査を受けることができるようです。

中小消費者金融は、顧客獲得の為の努力を続けており、大手消費者金融で融資を受けれなかった人を顧客対象としている傾向があるからです。すべての人が大手を利用できるわけではなく、属性を満たさない、以前に金融事故を起こしたことがある等の場合は大手の審査にはまず通らないでしょう。しかし、中小消費者金融では、以前に金融事故を起こしていても、現在きちんとした返済能力があると認められる場合は融資を行う場合もあるのです。

このような理由から、柔軟な審査でより多くの人が融資を受けれるようになっている傾向があります。

金利と借入限度額では大手が有利と言える

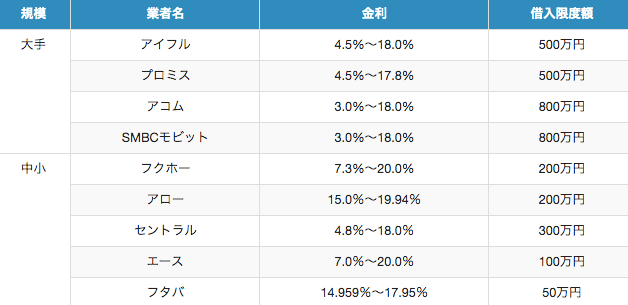

例えば、大手のアイフルで200万円借りたとします。アイフルの場合は、下限金利が4.5%です。しかし、同額を中小企業のフクホーで借りたとすれば、適応される金利は7.3%以上となります。同額を借りる場合には、大手のアイフルの方が有利だと言えます。

それでも中小消費者金融選びたい理由

何と言っても中小消費者金融の特徴といえば、柔軟な審査対応によるスピード融資でしょう。

大手に比べて柔軟な審査が魅力

上でも触れましたが、顧客の事情に応じて柔軟に対応している場合が多く見られます。大手と違い、申込件数も少ない傾向にあるので、実際に人の手で審査を進めてくれます。自動で振り分けがされない分柔軟な審査が行われていると言えます。

即日融資可能な業者が多い

多くの中小消費者金融は即日融資が可能です。つまり、申込み当日に審査通過、借入れ契約、実際借入ができるということです。

無利息特典を提供する業者も多い

大手消費者金融業者と同様に、初回利用の場合は一定期間無利息、というサービスを展開している業者もあります。業者を比較する場合は、このような特典サービスも含めて比較しましょう。

中小消費者金融を利用するメリット

信用情報機関への照会がない業者あり

大手消費者金融機関の場合は、信用情報機関に加盟が義務付けられていますので、必ず信用情報機関への照会が行われます。照会は、審査の段階で必ず行われます。信用情報に金融事故などの記載がある場合は審査に多大な影響を引き起こします。

多重債務者にも対応してる業者あり

他社から借入れをしている場合、融資を受けれることが非常に難しいと言われています。中小消費者金融では、おまとめローンを商品として取り扱っている業者もあります。

在籍確認の時間指定ができる業者あり

審査から申込みの機関に、在籍確認が行われます。在籍確認とは、いわゆる「本人確認」で、消費者金融から直接申込者の勤務先に電話がかかってきます。多くの業者は時間指定ができず、いつかかってくるか不明です。中小消費者金融ではサービスの一環として、在籍確認の時間指定ができる業者があります。

中小消費者金融を利用するデメリット

下限の金利設定が高め

借入れを考えるときに金利はまず知っておきたいポイントだと思います。中小消費者金融は大手と比べ、下限の金利が若干高めに設定されています。ただ、金利は借入額や返済能力により変動します。また、新規で契約する場合は多くの場合、上限金利が適用される場合が多いです。

融資額の限度が低め

借入限度額は大手と比べると、少額に設定されています。大手は最大500~800万円の業者が多いのに対し、中小消費者金融では、50万~300万円までと大手と比べると少額と言えるでしょう。こちらも金利と同じく、実際の借入することのできる額は申込者によって異なり、ケースバイケースと言えます。

中小消費者金融と闇金の違いを知る

中小消費者金融は、大手と違い広告を多くは出していません。その分、名前に聞き覚えがなく、利用して安全なのか不安になることもあると思います。闇金は違法業者です。

貸金業登録されているか確認し、悪徳業者かどうか見分ける

正規業者は、財務局もしくは都道府県から認可を受けており、貸金業登録されています。業者のホームページに登録番号等が記載されています。金融庁の「登録貸金業者情報検索入力ページ」を利用すれば、その登録番号が正規のものかチェックすることもできます。

中小消費者金融は、大手消費者金融で審査が通らなかった方でも柔軟な審査を受けることができます。大手にはない素早い対応、融資基準が緩いという様なメリットもあります。正規の業者と闇金を混同してしまわないように、しっかりと注意して業者を比べましょう。

スポンサーリンク